Märkte

Kann sich der DAX über 20.000 Punkten festsetzen?

Die sich abzeichnenden weiteren EZB-Leitzinssenkungen, die sinkenden Renditen für deutsche Bundesanleihen, der starke US-Dollar und die wieder leicht wachsende Geldmenge M1 im Euroraum haben dem DAX im Dezember dabei geholfen, erstmals über die Marke von 20.000 Punkten zu springen. Dank vielversprechender Konjunktursignale sehen wir gute Chancen, dass sich der DAX im Börsenjahr 2025 nachhaltig über der Marke von 20.000 Punkten festsetzt.

Der DAX profitiert vom jüngsten Rückgang der Rendite für 10-jährige deutsche Staatsanleihen von 2,4 auf 2,1 Prozent – die erwartete DAX-Dividendenrendite von 3,1 Prozent liegt damit wieder 100 Basispunkte über der Anleiherendite. Selbst die mit 4,2 Prozent im Vergleich zu deutschen Anleihen hohe Rendite für 10-jährige US-Staatsanleihen hilft ihm indirekt, da dieser große Renditeunterschied den Euro Richtung 1,05 US-Dollar je Euro gedrückt hat. Viele exportstarke DAX-Unternehmen profitieren vom zuletzt schwachen Euro.

Und auch monetäre Indikatoren wie das Wachstum der Geldmenge M1 im Euroraum haben sich stetig verbessert. So war sie zuletzt mit einem Plus von 0,2 Prozent erstmals seit zwei Jahren wieder größer als im entsprechenden Vorjahresmonat, während sie vor einem Jahr noch um 10 Prozent geschrumpft war. In dieses positive monetäre Bild passt, dass sich der von der Commerzbank berechnete Early-Bird-Index für die deutsche Wirtschaft zuletzt rasant erholt hat. Auch die Aussicht auf weiter fallende EZB-Leitzinsen unterstützt den DAX. Wir prognostizieren, dass die EZB ihren Einlagensatz bis Mitte 2025 auf 2 Prozent reduziert.

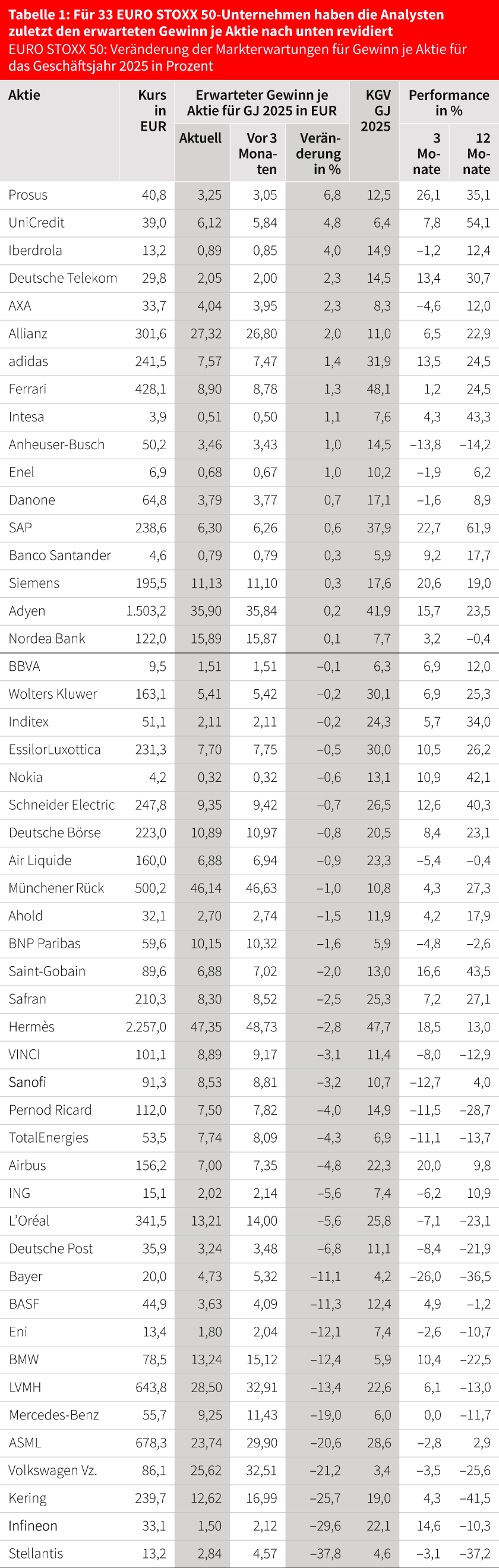

Diese Vielzahl positiver Faktoren spricht unserer Meinung nach dafür, dass sich der DAX im Verlauf des Börsenjahres 2025 nachhaltig über der Marke von 20.000 Indexpunkten festsetzt. Das größte konjunkturelle Risiko für den DAX liegt unserer Meinung nach in den USA. Sollte die sich abzeichnende Trump-Politik mit niedrigeren Unternehmenssteuern und höheren US-Importzöllen für steigende US-Inflationserwartungen sorgen und damit Diskussionen auslösen, ob die US-Notenbank ihren Leitzins 2025 sogar wieder anheben muss, würde das auch den DAX stark belasten. Zudem besteht für einen DAX über 20.000 Punkten das Risiko eines von Donald Trump angestoßenen unerbittlichen Handelskriegs. Doch hier ist zuletzt mit den ersten Trump-Drohungen gegen Kanada und Mexiko der Eindruck entstanden, dass der künftige US-Präsident zwar als Verhandlungstaktik mit drohenden US-Importzöllen laut bellt, schließlich aber bei Weitem nicht so stark zubeißen wird wie befürchtet. Um die 20.000-Punkte-Marke nachhaltig zu verteidigen, wäre es nun wichtig, dass mit einer Stabilisierung der konjunkturellen Frühindikatoren auch die negativen Gewinnrevisionen auslaufen. Im vergangenen Quartal haben die Analysten für 33 der 50 EURO STOXX-Unternehmen ihre Gewinnerwartungen für 2025 nach unten revidiert, und viele deutsche Unternehmen tummeln sich im negativen Bereich. Im Autosektor sind die Gewinnerwartungen für Volkswagen um 21 Prozent, für Mercedes-Benz um 19 Prozent und für BMW um 12 Prozent reduziert worden. Aber auch andere konjunkturabhängige DAX-Unternehmen hatten negative Gewinnrevisionen von 30 Prozent (Infineon), 11 Prozent (BASF) und 7 Prozent (Deutsche Post) (siehe Tabelle 1).

Stand: 11. Dezember 2024; Quelle: FactSet-Markterwartungen, Commerzbank Research. KGV = Kurs-Gewinn-Verhältnis. Prognosen sind kein Indikator für die künftige Entwicklung.

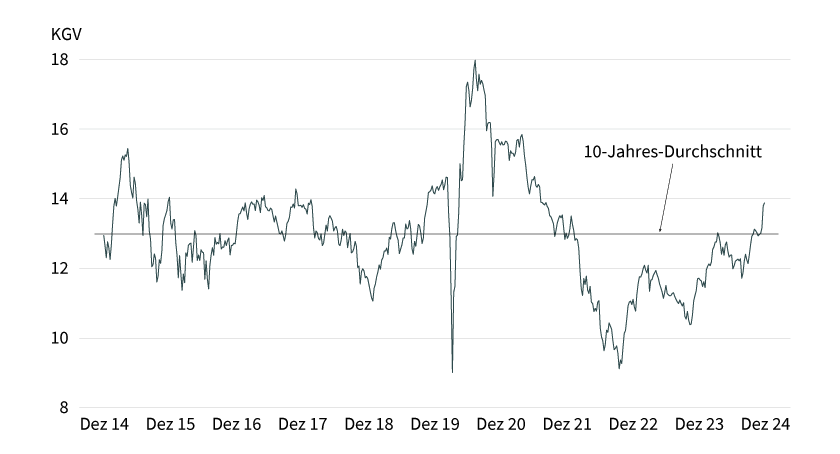

Seit Anfang 2024 sind die von den Analysten für das Geschäftsjahr 2025 erwarteten DAX-Unternehmensgewinne deutlich von 1.588 Punkten auf 1.475 Punkte gefallen (Quelle: FactSet-Markterwartungen). Da der DAX im gleichen Zeitraum 22 Prozent zugelegt hat, ist das DAX-Kurs-Gewinn-Verhältnis (KGV) auf Basis der Gewinnerwartungen für 2025 seit Januar 2024 von 10,5 auf 13,8 gestiegen. Das KGV liegt damit erstmals seit Anfang 2022 wieder über dem 10-Jahres-Durchschnitt von 12,9 (siehe Grafik 1).

Wir verwenden regelmäßig das Kurs-Buchwert-Verhältnis (KBV), um einschätzen zu können, welches Potenzial der DAX in verschiedenen Konjunkturszenarien hat. Der Buchwert ist eine Maßzahl für das in den Bilanzen der DAX-Unternehmen schlummernde Eigenkapital und beträgt zurzeit 12.500 Indexpunkte. Das KBV des DAX liegt demnach derzeit bei 1,64 und somit – ähnlich wie das KGV – leicht über dem 10-Jahres-Durchschnitt von 1,56. In unserem Szenario, dass dank der Schritt für Schritt expansiveren Geldpolitik im Euroraum, in den USA und China 2025 wieder ein robustes Wachstum der Weltkonjunktur möglich ist, hat das KBV des DAX unserer Meinung nach gute Chancen, sich im Bereich zwischen 1,6 und 1,8 festzusetzen. Das würde bei einem derzeitigen DAX-Buchwert von 12.500 Indexpunkten einem DAX im Bereich von 20.000 bis 22.500 Punkten entsprechen. Daher halten wir es in unserem Konjunkturszenario für wahrscheinlich, dass es dem DAX 2025 gelingt, sich nachhaltig über der Marke von 20.000 Indexpunkten zu etablieren.

Produktidee: Partizipieren Sie an der Entwicklung des DAX, EURO STOXX 50 und ausgewählter Einzelaktien

Nutzen Sie die Einschätzungen unserer Experten und partizipieren Sie an der Entwicklung des DAX, des EURO STOXX 50 und ausgewählter Einzeltitel. Ein Überblick über das gesamte Produktspektrum an Zertifikaten und Optionsscheinen steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

Discount-Zertifikate

|

WKN |

Basiswert |

Cap |

Discount |

Max. Rendite p.a. |

Bewertungstag |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|

|

DAX |

19.350,00 Pkt. |

9,93 % |

5,86 % |

19.12.2025 |

182,45/182,46 EUR |

|

|

DAX |

21.550,00 Pkt. |

3,45 % |

9,75 % |

19.12.2025 |

196,34/196,35 EUR |

|

|

EURO STOXX 50 |

4.500,00 Pkt. |

14,24 % |

5,96 % |

19.12.2025 |

42,46/42,47 EUR |

|

|

EURO STOXX 50 |

5.200,00 Pkt. |

5,78 % |

11,44 % |

19.12.2025 |

46,65/46,66 EUR |

|

|

Prosus |

40,00 EUR |

12,47 % |

13,48 % |

19.12.2025 |

35,22/35,25 EUR |

|

|

Deutsche Telekom |

32,20 EUR |

5,48 % |

14,40 % |

19.12.2025 |

28,01/28,02 EUR |

|

|

AXA |

32,00 EUR |

13,79 % |

9,50 % |

19.12.2025 |

29,12/29,14 EUR |

|

|

Allianz |

322,00 EUR |

6,53 % |

14,82 % |

19.12.2025 |

279,12/279,23 EUR |

|

|

adidas |

245,00 EUR |

11,62 % |

14,20 % |

19.12.2025 |

212,55/212,66 EUR |

Faktor-Optionsscheine

|

WKN |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

DAX |

Long |

3 |

Unbegrenzt |

5,54/5,55 EUR |

|

|

DAX |

Short |

–3 |

Unbegrenzt |

5,52/5,53 EUR |

|

|

EURO STOXX 50 |

Long |

3 |

Unbegrenzt |

23,05/23,09 EUR |

|

|

EURO STOXX 50 |

Short |

–3 |

Unbegrenzt |

9,64/9,66 EUR |

|

|

Prosus |

Long |

3 |

Unbegrenzt |

9,83/9,85 EUR |

|

|

Prosus |

Short |

–3 |

Unbegrenzt |

9,98/10,00 EUR |

|

|

Deutsche Telekom |

Long |

3 |

Unbegrenzt |

9,70/9,72 EUR |

|

|

Deutsche Telekom |

Short |

–3 |

Unbegrenzt |

2,35/2,36 EUR |

|

|

AXA |

Long |

3 |

Unbegrenzt |

9,59/9,61 EUR |

|

|

AXA |

Short |

–3 |

Unbegrenzt |

2,63/2,64 EUR |

|

|

Allianz |

Long |

3 |

Unbegrenzt |

9,98/10,00 EUR |

|

|

Allianz |

Short |

–3 |

Unbegrenzt |

3,07/3,08 EUR |

|

|

adidas |

Long |

3 |

Unbegrenzt |

7,07/7,08 EUR |

|

|

adidas |

Short |

–3 |

Unbegrenzt |

7,10/7,11 EUR |

Stand: 18. Dezember 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.