Wissen

Was isT eigentlich das Gamma?

In der vorherigen Ausgabe des ideas-Magazins haben wir uns mit dem »Delta« beschäftigt. Kurz zur Wiederholung: Das Delta zeigt die Veränderung des theoretischen Optionsscheinpreises (bereinigt um das Bezugsverhältnis) bei einer Bewegung des Kurses des zugrunde liegenden Basiswerts um eine Einheit.

Beispielsweise gibt ein Delta von 0,72 an, dass der Preis eines Call Optionsscheins um 0,72 Euro steigt, wenn der Kurs des Basiswerts um 1 Euro steigt. Das Delta kann Werte zwischen 0 und 1 für Calls und Werte zwischen 0 und –1 für Puts annehmen. Das Delta ist eine dynamische Kennzahl, die auf Veränderungen von Marktparametern reagiert. Insbesondere verändert sich das Delta, wenn sich der Basiswertkurs verändert. Die Stärke dieser Veränderung wird als Gamma bezeichnet.

Im Folgenden wollen wir anhand eines Beispiels die Beziehung zwischen dem Kurs des Basiswerts, dem Optionsscheinkurs und den beiden Sensitivitätskennzahlen Delta und Gamma näher betrachten:

Ein Put Optionsschein mit einem Basispreis von 65 Euro und einer einmonatigen Restlaufzeit auf die ABC-Aktie (Kurs der ABC-Aktie: 63,64 Euro) kostet 0,26 Euro. Das Bezugsverhältnis beträgt 0,1, das Delta liegt bei –0,59. Angenommen, der Kurs der ABC-Aktie steigt um 1 Euro auf 64,64 Euro, so ist ein Sinken des Optionsscheinpreises auf 0,20 Euro zu erwarten (alter Preis des Put Optionsscheins + Delta x Bezugsverhältnis x Veränderung des Kurses der ABC-Aktie = neuer Optionsscheinpreis bzw. 0,26 Euro + –0,59 x 0,1 x 1,00 Euro = 0,20 Euro).

Tatsächlich fällt der Optionsschein jedoch nur auf 0,21 Euro. Wie lässt sich der Unterschied von 0,01 Euro zwischen dem tatsächlichen und dem zu erwartenden Wert erklären? Die Erklärung liegt im Gamma von 0,08. Denn während sich der Preis des Basiswerts verändert, ändert sich auch das Delta von –0,59 auf –0,51. Das Gamma von 0,08 besagt also in diesem Fall: Wenn der Kurs der ABC-Aktie um 1 Euro steigt, dann steigt das Delta um 0,08.

Das Beispiel soll verdeutlichen, dass neben der Betrachtung des Deltas auch das Gamma nicht außer Acht gelassen werden sollte. Denn die Kennzahl erlaubt es, die Veränderung des Deltas zu beurteilen. So wie das Delta, grafisch dargestellt, die Steigung der Optionsscheinpreiskurve an dem jeweils betrachteten Punkt zeigt, kann das Gamma als Steigung der Kurve des Deltas dargestellt werden. Mathematisch ausgedrückt handelt es sich beim Gamma um die zweite partielle Ableitung des Optionsscheinwerts nach dem Kurs des Basiswerts.

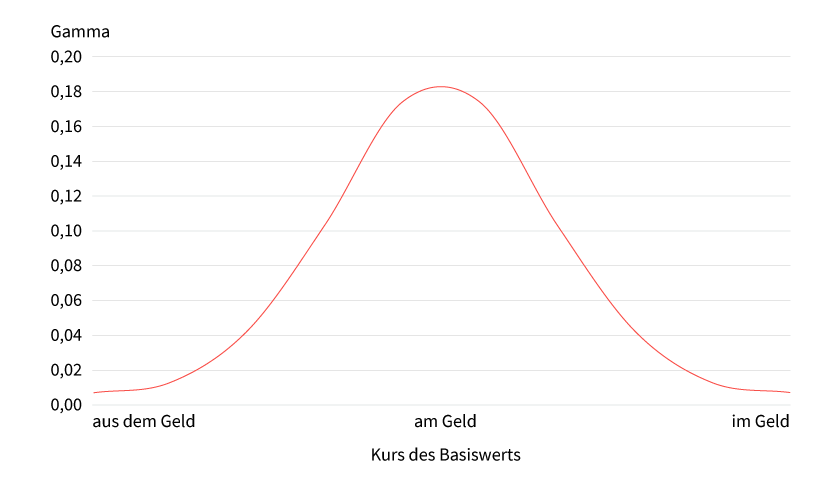

Vergegenwärtigen wir uns den Verlauf des Deltas (siehe Grafik 2 der vorherigen ideas-Ausgabe), wird klar, dass das Gamma am höchsten ist, wenn der Optionsschein »am Geld« liegt, da hier die Steigung des Deltas am steilsten ist. Je mehr der Optionsschein dagegen »aus dem Geld« bzw. »im Geld« liegt, desto flacher ist die Steigung des Deltas und umso kleiner ist das Gamma (siehe Grafik 1).

Je kürzer nun die Restlaufzeit des jeweiligen Optionsscheins wird, desto steiler wird tendenziell das Delta »am Geld« sein und umso höher ist das Gamma. Das Gamma hilft Anlegern bei der Einschätzung, inwieweit ein »am Geld« notierender Optionsschein zusätzliche Hebelwirkung aufbaut, wenn der Basiswert ins Geld läuft, bzw. wie viel Hebelwirkung im umgekehrten Fall »verloren« geht.

Auch für die Emittentin von Optionsscheinen hat das Gamma eine ganz wesentliche Bedeutung im Zusammenhang mit ihrer Kursabsicherung, dem sogenannten Delta-Hedge, den sie für die Produkte vornimmt, um risikoneutral zu sein. Angenommen, die Emittentin verkauft 1.000 Call Optionsscheine (Bezugsverhältnis 1:1) mit einem Delta von 0,65. Bei dieser Position kann die Emittentin davon ausgehen, dass für jeden Euro, um den der zugrunde liegende Basiswert steigt, die entsprechende Optionsscheinposition um 650 Euro im Wert steigt. Daraus ergibt sich, dass das Delta die Anzahl der Aktien bestimmt, die für den Hedge gekauft werden müssten. Um also diese 1.000 Optionsscheine abzusichern, müsste die Emittentin 650 Aktien kaufen, um bei dieser Position »Delta-neutral« zu sein. Sie würde so ebenfalls 650 Euro »verdienen« mit jedem Euro, um den der Basiswert steigt, und so den Zugewinn der Optionsscheinposition des Anlegers decken. Allerdings wird sich, wie oben beschrieben, während sich der Preis des Basiswerts verändert, auch das Delta des Optionsscheins ändern, und zwar umso stärker, je größer das Gamma ist.

Nehmen wir an, das Gamma liegt bei 0,1, dann würde bei einem Anstieg des Basiswerts um 1 Euro auch das Delta von 0,65 auf 0,75 steigen. Die Hedge-Position der Emittentin müsste infolgedessen zu dem jetzt höheren Kurs des Basiswerts um 100 Aktien erhöht werden, um eine weiterhin »Delta-neutrale« Position zu haben. Sinkt der Basiswert daraufhin wieder auf den vorherigen Wert, müssten die gerade gekauften Aktien zu einem niedrigeren Kurs wieder verkauft werden.

Das Risiko, den Delta-Hedge bei Änderungen des Kurses des Basiswerts ständig anpassen zu müssen, nennt man Gamma-Risiko. Jeder Verkauf von Optionsscheinen führt jeweils zu einer negativeren Gamma-Position seitens der Emittentin.