Märkte

Schwache Konjunkturdaten weiterhin positiv eingestuft

Mit dem Rückgang der Frühindikatoren hat sich das konjunkturelle Umfeld überraschend wieder eingetrübt. Die Aktienmärkte haben hierauf positiv reagiert, da die Hoffnung auf bald kräftig sinkende Leitzinsen wieder wächst. Je länger jedoch die Serie an Konjunkturenttäuschungen anhält, desto stärker verschlechtern sich die Gewinnperspektiven der Unternehmen. Auf Sicht der nächsten Monate sehen wir daher nur geringe Kurschancen für den DAX.

Das konjunkturelle Umfeld hat sich für DAX-Investoren unserer Meinung nach zuletzt wieder verschlechtert, da Frühindikatoren weltweit enttäuscht haben. So ist in Deutschland der ifo-Index überraschend von 89,4 auf 88,6 gefallen, und der Einkaufsmanagerindex für die Industrie im Euroraum ist von 47,3 auf 45,8 gerutscht. In den USA hat der Einbruch des ISM-Index für den Dienstleistungssektor von 53,8 auf 48,8 aufhorchen lassen, und auch in China ist der Caixin-Einkaufsmanagerindex für die Dienstleister unerwartet kräftig von 54,0 auf 51,2 gefallen.

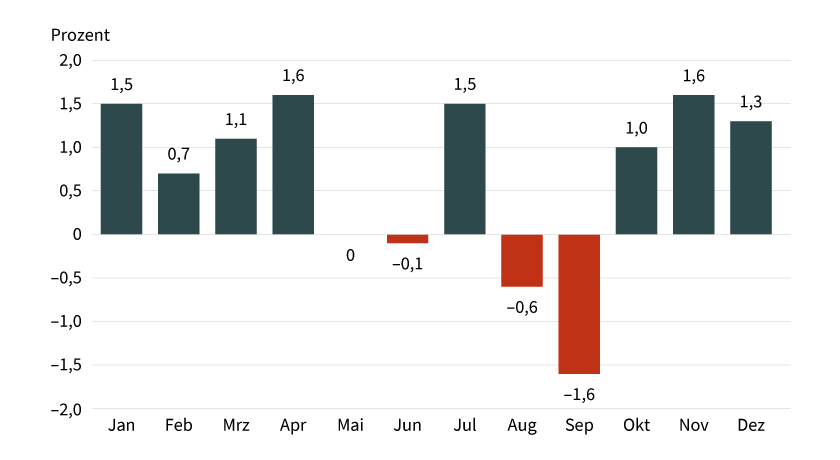

Grafik 1: August und September historisch schwächere DAX-Monate

Durchschnittliche DAX-Entwicklung in einzelnen Monaten seit 1965

Stand: 16. Juli 2024; Quelle: Société Générale, Commerzbank Research

Frühere Wertentwicklungen sind kein Indikator für die künftige Wertentwicklung. Weitere Informationen zu der hier dargestellten Wertentwicklung entnehmen Sie bitte den Rechtlichen Hinweisen.

Bisher haben die Aktienmärkte positiv auf schwächere Konjunkturdaten reagiert, da sie die Wahrscheinlichkeit für schon bald stärker sinkende Leitzinsen erhöhen. Sollten sich jedoch die Konjunkturenttäuschungen in den kommenden Wochen und Monaten fortsetzen, sehen wir die Gefahr, dass schwächere Konjunkturdaten schließlich die Aktienkurse doch nach unten drücken, da sich die Perspektiven für die Unternehmensgewinne immer stärker eintrüben würden.

Derzeit entwickeln sich die Gewinnerwartungen an den Aktienmärkten jedoch weiterhin sehr robust. Die Unternehmensanalysten gehen unverändert davon aus, dass die DAX-Unternehmen ihre Gewinne im Geschäftsjahr 2024 um 1 Prozent und im Geschäftsjahr 2025 um 11 Prozent steigern werden (Refinitiv-Datastream-Markterwartungen). Für den EURO STOXX 50 liegt das erwartete Gewinnwachstum bei 2 und 9 Prozent und für den S&P 500 prognostizieren die Analysten sogar einen Zuwachs der Gewinne um 11 Prozent für 2024 und 12 Prozent für 2025. Den US-Aktienmärkten hilft der enorme Gewinnschub aus dem Technologiesektor, angetrieben durch den Megatrend Künstliche Intelligenz. Das Gewinnrevisions-Momentum für viele Nasdaq-Unternehmen ist weiterhin positiv. So hatten im vergangenen Quartal 22 der 30 von uns ausgewählten Nasdaq 100-Unternehmen positive Gewinnrevisionen für das Jahr 2024 (siehe Tabelle 1). Daher sind die US-Aktienmärkte auch 2024 auf dem Weg, den europäischen Aktien davonzulaufen.

Stand: 16. Juli 2024; Quelle: FactSet-Markterwartungen, Commerzbank Research. Prognosen sind kein Indikator für künftige Entwicklung.

Die Bewertung am deutschen Aktienmarkt stufen wir weiterhin mit »neutral« ein. Auf Basis der Analystenerwartungen für die kommenden zwölf Monate hat der DAX derzeit ein Kurs-Gewinn-Verhältnis von 12 und ein Kurs-Buchwert-Verhältnis von 1,5. Damit sind diese Kennzahlen etwa 5 Prozent niedriger als ihr Durchschnitt der vergangenen zehn Jahre. Die erwartete DAX-Dividendenrendite beträgt zurzeit 3,3 Prozent, womit sie immer noch 90 Basispunkte höher ist als die Rendite der 10-jährigen Bundesanleihe von 2,4 Prozent (Stand 16. Juli 2024).

Dagegen stufen wir das Anlegersentiment als »negativ« ein. Denn Investorenumfragen oder das Verhältnis von Kauf- zu Verkaufsoptionen an den Optionsmärkten zeigen, dass ein Großteil der Investoren optimistisch ist und sich dementsprechend auch schon positioniert haben dürfte. Zudem gab es im Börsenjahr 2024 bislang noch keinen Handelstag mit einer impliziten DAX-Volatilität von über 20, während es 2023 noch 28 Handelstage und 2022 sogar 245 Handelstage waren. Wir sind mit Blick auf die Abschwächung der Weltkonjunktur und die anstehende Wahl in den USA überzeugt, dass es im zweiten Halbjahr wieder nervöse Marktphasen mit einem VDAX über 20 geben wird.

In den kommenden Monaten dürfte sich der DAX deshalb ähnlich dem üblichen saisonalen Muster verhalten. So dürften die Kurse im Juli positiv auf weitere schlechte Konjunkturnachrichten reagieren, da sie die Hoffnung auf stärkere Zinssenkungen nähren. Von August bis Oktober dürfte dann eine schwächere Marktphase folgen, da die Investoren einpreisen müssen, dass die schwächeren Konjunkturdaten die Gewinnperspektiven der Unternehmen verschlechtern. Zudem dürfte in diesen Monaten die politische Unsicherheit im Vorfeld der US-Präsidentschaftswahlen steigen, nachdem hier zuletzt der sich verschärfende Handelskrieg mit China und der Rechts- und Linksruck bei den Neuwahlen in Frankreich im Mittelpunkt gestanden haben.

Produktidee: PARTIZIPIEREN SIE AN DER ENTWICKLUNG DES NASDAQ 100 SOWIE AUSGEWÄHLTER US-EINZELAKTIEN

Nutzen Sie die Einschätzungen unserer Experten und partizipieren Sie an der Entwicklung des Nasdaq 100 und ausgewählter US-Einzeltitel. Ein Überblick über das gesamte Produktspektrum an Zertifikaten und Optionsscheinen steht Ihnen im Internet unter www.sg-zertifikate.de zur Verfügung.

Aber Achtung: Da die von Société Générale angebotenen Produkte in Euro notieren, der Handelspreis des Nasdaq 100 und US-Unternehmen in US-Dollar, besteht für den Investor ein Währungsrisiko. Ein steigender Euro/US-Dollar-Wechselkurs wirkt sich negativ auf den Wert des Produkts aus.

Discount-Zertifikate

|

WKN |

Basiswert |

Cap |

Discount |

Max. Rendite p.a. |

Bewertungstag |

Quanto |

Geld-/Briefkurs |

|---|---|---|---|---|---|---|---|

|

Nasdaq 100 |

14.500,00 Pkt. |

30,94 % |

6,31 % |

20.06.2025 |

Nein |

126,19/126,20 EUR |

|

|

Nasdaq 100 |

19.500,00 Pkt. |

10,98 % |

11,14 % |

20.06.2025 |

Nein |

162,79/162,80 EUR |

|

|

Micron Technology |

80,00 USD |

36,70 % |

10,08 % |

20.06.2025 |

Nein |

67,35/67,37 EUR |

|

|

Alphabet C |

150,00 USD |

24,61 % |

8,48 % |

20.06.2025 |

Nein |

128,06/128,10 EUR |

|

|

NVIDIA |

95,00 USD |

32,84 % |

15,40 % |

20.06.2025 |

Nein |

76,55/76,58 EUR |

|

|

Amazon |

150,00 USD |

25,31 % |

9,41 % |

20.06.2025 |

Nein |

127,03/127,07 EUR |

|

|

Netflix |

500,00 USD |

28,66 % |

9,50 % |

20.06.2025 |

Nein |

423,07/423,19 EUR |

Faktor-Optionsscheine

|

WKN |

Basiswert |

Strategie |

Faktor |

Laufzeit |

Geld-/Briefkurs |

|---|---|---|---|---|---|

|

Nasdaq 100 |

Long |

3 |

Unbegrenzt |

3,74/3,75 EUR |

|

|

Nasdaq 100 |

Short |

–3 |

Unbegrenzt |

5,23/5,24 EUR |

|

|

Micron Technology |

Long |

3 |

Unbegrenzt |

7,58/7,59 EUR |

|

|

Micron Technology |

Short |

–3 |

Unbegrenzt |

1,96/1,97 EUR |

|

|

Alphabet C |

Long |

3 |

Unbegrenzt |

32,36/32,39 EUR |

|

|

Alphabet C |

Short |

–3 |

Unbegrenzt |

4,97/4,98 EUR |

|

|

NVIDIA |

Long |

3 |

Unbegrenzt |

46,57/46,62 EUR |

|

|

NVIDIA |

Short |

–3 |

Unbegrenzt |

0,68/0,69 EUR |

|

|

Amazon |

Long |

3 |

Unbegrenzt |

13,26/13,27 EUR |

|

|

Amazon |

Short |

–3 |

Unbegrenzt |

9,45/9,46 EUR |

|

|

Netflix |

Long |

3 |

Unbegrenzt |

19,07/19,12 EUR |

|

|

Netflix |

Short |

–3 |

Unbegrenzt |

5,59 /5,61 EUR |

Stand: 23. Juli 2024; Quelle: Société Générale

Die Darstellung der genannten Produkte erfolgt zu Informationszwecken lediglich in Kurzform und stellt einen Auszug aus dem Gesamtangebot von Société Générale sowie keine Anlageempfehlung dar. Die maßgeblichen Produktinformationen stehen im Internet unter www.sg-zertifikate.de zur Verfügung. Den Basisprospekt sowie die Endgültigen Bedingungen und die Basisinformationsblätter erhalten Sie bei Klick auf die WKN. Sie sind im Begriff, ein komplexes Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann. Bitte beachten Sie, dass bestimmte Produkte nur für kurzfristige Anlagezeiträume geeignet sind. Wir empfehlen Interessenten und potenziellen Anlegern, den Basisprospekt und die Endgültigen Bedingungen zu lesen, bevor sie eine Anlageentscheidung treffen, um sich möglichst umfassend über die potenziellen Risiken und Chancen des Wertpapiers zu informieren, insbesondere, um die potenziellen Risiken und Chancen der Entscheidung, in die Wertpapiere zu investieren, vollends zu verstehen. Die Billigung des Basisprospekts durch die Bundesanstalt für Finanzdienstleistungsaufsicht ist nicht als ihre Befürwortung der angebotenen Wertpapiere zu verstehen.